Menu

Menu

主页 > INSIGHT > Articles > Mergers & Acquisitions >

北京玺泽律师事务所 梁讯

根据2016年颁布的《企业国有资产交易监督管理办法》(“32号令”)的规定,履行出资人职责的机构、国有及国有控股企业、国有实际控制企业转让其对企业各种形式出资所形成权益(“国有资产”)的行为原则上通过产权市场公开进行。在上市公司拟以发行股份方式收购国有资产时,存在上市公司如何遵守国资审批的相关程序问题。本文将以近期发生的并购案例,分析上市公司发行股份收购国有资产案例的主要类型。

一国有控股上市公司收购同一控制下的国有资产

(一) 交易方案

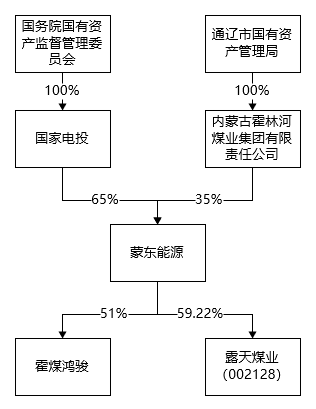

露天煤业(002128),2007年4月18日上市,控股股东为中电投蒙东能源集团有限责任公司(“蒙东能源”,本次收购前持股59.22%),实际控制人为国家电力投资集团有限公司(“国家电投”,中央企业)。

本次交易完成前的股权结构如下:

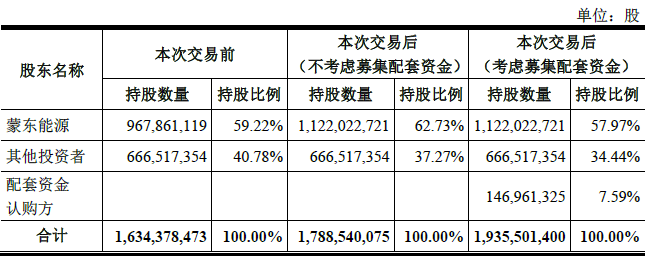

露天煤业向蒙东能源发行股份及支付现金购买其持有的霍煤鸿骏(标的公司)51%股权,其中股份对价139,516.25万元,现金对价131,000.00万元,总对价270,516.25万元。霍煤鸿骏另外49%的股权由民营企业持有,目前已被法院冻结。

本次交易前后,上市公司的股本变动如下:

(二) 交易完成情况

根据露天煤业《关于重大资产重组标的公司完成过户及工商变更登记的公告》,本次交易已取得中国证监会并购重组委审核通过,并于2019年5月17日取得工商变更过户核准。

(三) 交易涉及的审批程序

根据《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书》的披露,本次交易履行的法律程序包括:

1.上市公司的审议程序

2017年7月28日,上市公司召开2017年第七次临时董事会,审议通过本次交易的相关议案。

2018年3月30日,上市公司召开2018年第二次临时董事会,审议通过重组方案调整的相关议案。

2018年6月15日,上市公司召开2018年第五次临时董事会,审议通过本次交易的相关议案。

2018年6月22日,上市公司召开2018年第六次临时董事会,审议通过重组报告书(草案修订稿)等议案。

2018年7月13日,上市公司召开2018年第二次临时股东大会,审议通过本次交易的相关议案。

2018年10月18日,上市公司召开2018年第十一次临时董事会,审议通过关于取消调价机制、与交易对方签署业绩补偿协议等议案。

2.交易对方的审议程序

2017年6月27日,蒙东能源召开2017年第四次临时股东会会议,同意蒙东能源将持有霍煤鸿骏51%股权转让给露天煤业,具体交易方案以国务院国资委和证监会批复的方案为准,最终交易价格以经国务院国资委或其他有权机关备案的评估结果为准。

3.标的公司的审议程序

2017年7月27日,霍煤鸿骏召开2017年第六次临时董事会,审议通过了《关于转让霍煤鸿骏公司51%股权至露天煤业的议案》。

4.国资审批程序

2017年7月20日,公司获得国务院国资委关于本次重组交易的原则性预审核。

2018年3月29日,公司获得国务院国资委关于本次重组(修订后)交易的原则性预审核。

2018年7月5日,本次交易取得国务院国资委出具的《国有资产评估项目备案表》(备案编号0022GZWB2018022),备案结果与资产评估结果一致。

2018年7月11日,上市公司取得国务院国资委出具的《关于内蒙古霍林河露天煤业股份有限公司资产重组及配套融资有关问题的批复》(国有产权[2018]384号),原则同意公司本次资产重组及配套融资的总体方案。

5.中国证监会审核

2018年12月14日,中国证监会印发《关于核准内蒙古霍林河露天煤业股份有限公司向中电投蒙东能源集团有限责任公司发行股份购买资产并募集配套资金的批复》(证监许可〔2018〕2066号),对本次交易予以核准。

(四) 32号令规定

根据32号令第十三条和第三十一条规定,产权转让原则上通过产权市场公开进行;但同一国家出资企业及其各级控股企业或实际控制企业之间因实施内部重组整合进行产权转让的,经该国家出资企业审议决策,可以采取非公开协议转让方式。

根据32号令的上述规定,上市公司收购标的公司可以采取非公开协议转让的方式。

(五) 近期同类案例

近期国有控股上市公司收购同一控制下的国有资产的案例还包括博瑞传播(600880)发行股份购买成都传媒集团持有现代传播100%股权及公交传媒70%股权,浩物股份(000757)发行股份及支付现金购买浩物机电和浩诚汽车持有内江鹏翔100%股权,建投能源发行股份购买建投集团持有秦热公司40%股权和张河湾公司45%股权等。

二上市公司收购前履行企业国有资产交易程序

(一) 交易方案

东方精工(002611),2011年8月30日上市,控股股东及实际控制人为唐灼林和唐灼棉。

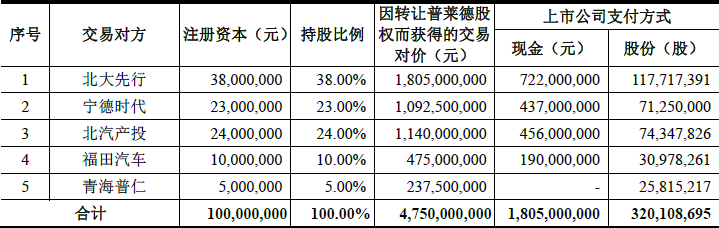

上市公司拟向北京普莱德新能源电池科技有限公司(“普莱德”,标的公司)全体股东发行股份及支付现金购买其合计持有的普莱德100%的股权,具体如下:

(二) 交易完成情况

根据东方精工《关于发行股份及支付现金购买资产并募集配套资金之标的资产过户完成的公告》,本次交易已取得中国证监会核准,并于2017年4月7日完成工商变更登记。

(三) 企业国有资产交易

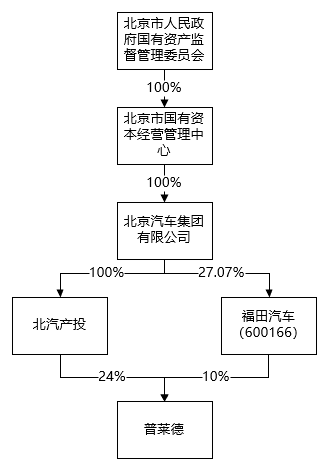

本次交易前,普莱德的股东如上述表格所示,其中北汽产投与福田汽车为国有及国有控股企业。

上市公司收购普莱德之前,北汽产投及福田汽车履行了如下企业国有资产交易程序:

2016年11月24日,东方精工向北交所提交产权受让申请书,申请受让北汽产投与福田汽车所持有普莱德合计34%的股权。

2016年11月28日,北汽产投、福田汽车所持有的普莱德34%股权公告挂牌期限结束,仅东方精工一家合格受让方。

2016年12月6日,北交所向东方精工出具《受让资格确认通知书》,确认东方精工将在2016年12月9日前交纳保证金后获得资格确认。

2016年12月7日,东方精工作为唯一受让方已向北交所指定账户支付交易保证金。

2016年12月23日,北汽产投、福田汽车就其持有普莱德的股权履行北京产权交易所公开挂牌程序并与东方精工签署《产权交易合同》。

(四) 交易涉及的审批程序

根据《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(修订稿)》的披露,本次交易履行的法律程序包括:

1.上市公司的审议程序

2016年7月28日,东方精工召开第三届董事会第三次会议,审议通过了本次发行股份及支付现金购买资产并募集配套资金暨关联交易预案等相关议案。

2016年9月30日,东方精工召开第三届第五次董事会,审议通过本次发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)等相关议案。

2016年10月17日,东方精工召开2016年第六次临时股东大会,审议通过本次交易的相关议案。

2.交易对方的审议程序

2016年7月18日,北汽集团同意北汽产投、福田汽车参与本次交易。

2016年7月18日,宁德时代召开董事会,审议通过了向东方精工转让其所持有普莱德股权的相关事宜。

2016年7月25日,北汽产投召开股东会,审议通过了向东方精工转让其所持有普莱德股权的相关事宜。

2016年7月27日,北大先行召开股东会,审议通过了向东方精工转让其所持有普莱德股权的相关事宜。

2016年8月5日,福田汽车召开董事会,审议通过向东方精工转让其所持有普莱德股权的相关事宜。

2016年8月25日,宁德时代股东大会审议通过向东方精工转让其所持有普莱德股权的相关事宜。

2016年9月5日,青海普仁召开合伙人会议,审议通过向东方精工转让其所持有普莱德股权的相关事宜。

2016年10月17日,福田汽车召开2016年第二次临时股东大会,审议通过关于转让北京普莱德新能源电池科技有限公司股权的议案。

3.标的公司的审议程序

2016年10月17日,普莱德召开2016年度第七次股东会,审议通过全体股东向东方精工转让所持普莱德股权的议案。

4.国资审批程序

2016年9月22日,北京市国资委出具“京国资产权【2016】154号”《北京市人民政府国有资产监督管理委员会关于对北京汽车集团产业投资有限公司及北汽福田汽车股份有限公司转让所持北京普莱德新能源电池科技有限公司全部股权资产评估项目予以核准的批复》,对普莱德评估报告予以核准。

2016年12月23日,北汽产投、福田汽车就其持有普莱德的股权履行北京产权交易所公开挂牌程序并与东方精工签署《产权交易合同》。

5.中国证监会审核

2017年2月24日,上市公司取得中国证监会证监许可[2017]260号《关于核准广东东方精工科技股份有限公司向北大先行科技产业有限公司等发行股份购买资产并募集配套资金的批复》,核准本次发行股份及支付现金购买资产并募集配套资金事宜。

(五) 32号令及相关法律规定

根据32号令第十三条规定,产权转让原则上通过产权市场公开进行。

根据2006年北京市国资委《关于加强企业国有产权转让监督管理工作的通知》的规定,经北交所公开征集只产生一个意向受让方的,可以采取协议方式进行转让。

根据上述文件规定,由于公开征集后仅有上市公司一个意向受让方,因此北汽产投、福田汽车持有标的公司的股权以协议方式进行转让。

三国有股东在收购前退出标的公司

(一) 交易方案

华友钴业(603799),2015年1月29日上市,控股股东为大山公司、华友控股,实际控制人为谢伟通、陈雪华。

上市公司拟向杭州鸿源、信巴新能源、芜湖景瑞、浙江巨匠、金石灏沣、中证投资、协和联创和朱雪松等8名交易对方以发行股份的方式,购买其持有天津巴莫科技有限责任公司(“巴莫科技”,标的公司)100%股权。

(二) 交易完成情况

2019年5月30日,更新了《发行股份购买资产并募集配套资金暨关联交易预案(修订稿)》,本次交易尚未取得中国证监会的核准。

(三) 企业国有资产交易

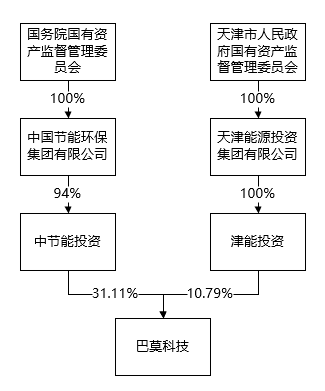

2018年6月巴莫科技第九次股权转让前,巴莫科技的前五大股东如下(中节能投资与津能投资属于国有及国有控股企业):

中节能投资与津能投资在上市公司收购巴莫科技之前进行了如下企业国有资产交易:

1.中节能投资

2017年11月21日,中节能环保集团公司出具中节能批复[2017]343号《关于中节能(天津)投资集团有限公司转让天津巴莫科技股份有限公司股权的批复》,同意中节能投资转让巴莫科技4,470.4192万股股份(31.11%的股份),转让以净资产评估值的价格和公开市场的交易价格的孰高值作为挂牌价格确定的依据。

2017年11月25日,中同华资产评估有限公司出具了中同华评报字[2017]第1080号《资产评估报告》。

2017年12月8日,中节能投资在北京产权交易所公开挂牌转让其所持巴莫科技股份。

2018年4月9日和4月18日,中节能投资与杭州鸿源分别签订《产权交易合同》及《补充协议》,中节能投资将其持有巴莫科技31.11%的股份以65,939万元的价格转让给杭州鸿源。

2018年12月18日,中节能投资出具说明函,说明中节能投资转让所持全部巴莫科技国有股份事宜,已经国务院国资委备案和确认。

2.津能投资

2018年2月26日,津能投资在天津产权交易中心公开挂牌转让其所持巴莫科技股份。

2019年3月15日,津能投资与金石灏沣签订《产权交易合同》,津能投资将其持有巴莫科技股权(已改制为有限责任公司)以22,862.5万元的价格转让给金石灏沣。

2019年4月11日,天津能源投资集团有限公司出具《关于天津市津能投资有限公司投资天津巴莫科技股份有限公司所述相关事宜的确认函》,确认津能投资对外转让所持巴莫科技股权事宜已按照32号令等规定履行了资产评估及资产评估备案以及产权市场公开交易等程序。

四不收购国有资产部分股权

康盛股份(002418),2010年6月1日上市,控股股东及实际控制人为陈汉康及其一致行动人。

根据康盛股份2017年11月16日发布的《发行股份购买资产并募集配套资金暨关联交易报告书(草案)》,上市公司拟向中植新能源以及于忠国等46名自然人(交易对方,非国有股东)非公开发行股份购买其合计持有的烟台舒驰(标的公司)95.42%的股权。

烟台交运集团有限责任公司是烟台市国资委全资持有的国有企业,其持有标的公司4.58%的股权,对于该部分股权,交易方案中披露,鉴于国资审批决策程序时间较长,因此未将烟台交运集团有限责任公司持有的4.58%股权纳入收购范围。中国证监会的反馈意见及深交所的问询函中未对此方案提出意见。

2018年4月11日,上市公司发布《关于终止发行股份购买资产并募集配套资金暨关联交易事项并撤回申请文件的公告》,终止本次交易事项。

五以货币收购国有资产

东土科技(300353),2012年9月27日上市,控股股东及实际控制人均为李平。

上市公司原计划在以发行股份及支付现金的方式收购北京科银京成技术有限公司(“科银京成”,标的公司)100%股权,但由于科银京成属于国有资产,且为涉军企业,科银京成股权交易须履行国有资产审批、产权市场交易程序,并分别就产权交易市场挂牌交易和上市公司发行股份收购履行军工事项审查程序,因此交易方案调整为上市公司收购科银京成100%股权的支付方式改为全额现金支付。

2017年1月12日,上市公司向北交所提交了《产权受让申请书》及相关材料。

2017年1月17日,北交所出具了《受让资格确认通知书》,通知上市公司对受让科银京成100%股权资格进行确认。

2017年1月18日,上市公司将保证金交付至北交所指定的结算账户,对受让资格进行确认,并签订了《产权交易合同》。

2017年3月9日,标的公司完成股东变更的工商登记。

六总结

经查询上市公司公开披露的并购案例,32号令颁布以来,上市公司拟发行股份收购国有资产的案例中,大部分属于国有控股上市公司收购同一控制下的国有资产;根据32号令的规定,前述国有资产交易可以采取协议转让的方式,豁免通过产权市场招拍挂的程序。

对于非同一控制下的国有资产交易,目前主要有以下操作方式:(1)上市公司收购国有资产前,履行招拍挂程序,公开征集后只产生一个意向受让方的,采取协议方式进行转让;(2)上市公司收购国有资产前,国有股东通过招拍挂程序提前退出;(3)上市公司仅收购非国有资产部分的股权;(4)上市公司改由以货币方式收购国有资产。

声明

以上内容仅代表作者本人观点,任何情况下,不得视为玺泽律师事务所或其律师出具的法律意见或建议。如需转载或引用该等文章的任何内容,请注明出处。如您有意就相关议题进一步交流或探讨,欢迎与本所联系。